新能源板块经过半年的暴跌,股价已普遍回到了2020年时候的价格,风险释放的差不多了。

现在会是一个好的上车时机吗?

今天我们跟踪一下相关板块的最新基本面。

1首先,我们采用券商整理的一份数据,对整个新能源行业的68家上市公司进行统计分析。

先对比2021年和2022Q1的财务数据变化。

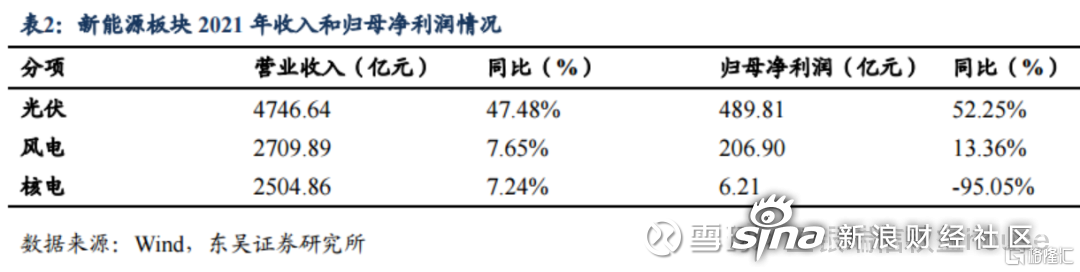

2021年,全行业2021年实现收入9961.39亿元,同增23.41%,实现归母净利润702.91亿元,同增11.65%。

其中,2021Q4收入2947.81亿元,同增8.26%,实现归母净利润111.11亿元,同减34.28%。

增速放缓明显,甚至利润负增长,这是去年4季度以来新能源板块大跌的根源。

当然,这个数字主要是被核电拖累了,但光伏风电的环比也是在放缓的。

再看今年一季度,业绩是超预期了!

全行业68家公司2022Q1实现收入共计2653.83亿元,同比增长39.53%,实现归母净利润299.90亿元,同比增长69.62%。

核电转正,风电回暖,表现最出色的是光伏,增速翻倍。

接下来我们重点看光伏。

2020-2021年大涨,主要原因是全球推行碳中和战略,加上传统能源价格大涨,于是光伏成为重要的替代能源,需求高速增长。

在这个过程中,由于供给端产能扩张较慢,行业整体处于供不应求状态,于是量价齐升,才驱动了这两年业绩的暴涨。

其实,在去年四季度,虽然需求在持续增长,但供给紧张的态势已经在好转,因此价格开始下跌。

这是去年至今年4月的硅片价格走势。

可以看到,硅片价格在去年10月份有一个高峰,此后供需格局趋缓,价格大跌。

不过今年一季度,硅片价格又开始缓缓上涨。

这是要反转了吗?

2我们从供需两端来分析一下整个行业的格局。

先看需求端。

2021年国内光伏新增装机54.88GW,同增13.9%。

22Q1国内光伏新增装机13.21GW,同增148%,其中3月光伏新增装机2.35GW,同增13%。

一季度的数据爆表,跟去年的低基数有关系,3月份便恢复正常了。

整体来看,光伏作为碳中和的主力,新基建的抓手之一,今年会维持一个相对较高的增速。

这是没有疑问的,市场也有一致预期。

一季度最重要的事件,应该是国家启动大型风电光伏基地的建设,在西北的几个沙漠和荒漠地区进行大规模投资。

根据国家能源局发布的1-3月份全国电力工业统计数据,我国风电、太阳能发电装机容量持续高速提升。

截至3月底,全国发电装机容量约24.0亿千瓦,同比增长7.8%。

其中,风电装机容量约3.4亿千瓦,同比增长17.4%。

太阳能发电装机容量约3.2亿千瓦,同比增长22.9%。

这个数据,可以说是在预期之内。

不过,光伏的出口占比更大,不确定性也更多,这个才是需要重点关注的。

2021年光伏组件累计出口100.55GW,同比上升25.65%,出口占了整体销量的三分之二左右。

看Q1数据,2022Q1光伏组件累计出口41.30GW,同比高增108.5%,这个当然也是超预期了。

细分来看,出口的高增长主要由欧洲、亚太两个板块的高景气度所带来。

1)欧洲

过去一直是中国组件出口最大市场的欧洲,在今年第一季进口了16.7GW的中国组件产品。

相比去年同期的6.8GW,同比成长了145%,是同比成长最高的地区。

欧洲本身就是对能源转型最积极的市场,近期的乌俄冲突更是大大影响了欧洲的能源政策,各国为了加速摆脱对俄罗斯的石油、天然气依赖,需求再次迎来高增长。

其中进度最快的代表为能源消耗大国德国,德国目前已经将完全使用再生能源的时程提前到了2035年,大大刺激今年以及未来对光伏产品的需求。

一季度,中国对荷兰、西班牙、波兰和德国出口光伏组件分别为22.2亿美元、6.2亿美元、3.9亿美元和2.9亿美元。

其中荷兰是个转口商,大部分产品最终会进入到德国。

整体来看,今年的欧洲需求是大超预期的,并且由于俄乌战争,这个需求会在很长一段时间内持续下去。

2)亚太地区

中国出口亚太市场在第一季同样成长快速,目前已经累计了11.9GW的中国组件出口,同比去年成长了143%,为成长第二快速的市场。

不过,这个市场是存在很大不确定性的。

亚太地区的需求,可以大致划分为三块,一块是印度,一块是东南亚,一块是其它地区。

印度在第一季累积从中国进口了8.1GW的组件,同比去年1.5GW成长了429%,成长幅度相当显著。

但是,造成印度需求火热的主要原因是印度政府在四月开始课征BCD关税,对光伏电池和组件分别课征25%、40%的BCD关税。

因此厂家们赶在BCD关税征收前大量进口光伏产品至印度,造成了空前的成长。

可以预料,在4月关税课征后,印度市场的进口需求将降温。

且第一季中国出口印度占了亚太市场的68%,单一国家影响较大,第二季度开始亚太市场可能出现较明显的下降。

印度搞关税保护,主要是为了保护本土光伏组件生产商的市场份额,支持印度本土制造。

未来这个市场的需求将不复存在,并且印度企业凭借着低成本优势,有可能崛起成为中国的主要出口对手之一。

东南亚方面,今年一季度,中国硅片出口额超11.9亿美元,同比增长60.3%。

马来西亚、越南和泰国是中国硅片的重要出口地,中国共向3国出口7.6亿美元,同比增长74%,占中国海外市场份额超过50%。

这三个小国怎么会向中国进口那么多硅片呢?

主要原因是我国的光伏企业为了避免中美毛衣战,近年纷纷在东南亚投资设厂,进口半成品,组装加工后,再出口到美国。

以晶科能源为例,其2015年去马来西亚设厂,目前光伏电池和组件的年产能已分别达到3GW和2.5GW,年产值达6000万美元。

晶科能源来自北美地区的营收占比为35%左右,基本上都是从马来西亚工厂运过去的。

其它龙头大厂,像隆基股份、晶澳科技的美国出口基地,同样是设在东南亚三国。

最新消息是,今年美国已经启动了对东南亚三国的光伏产品反规避调查,使得美国光伏需求蒙上了一层阴影。

美商务部已经向一些重要的公司发送了调查问卷,包括:

l马来西亚(共20家企业),包括韩华Q CELLS、晶澳太阳能、晶科能源、隆基等;

l越南(共26家企业),包括协鑫集成、晶澳太阳能、晶科能源、天合光能、越南光伏(Vina Solar,隆基子公司)等;

l泰国(共18家企业),百佳阿特斯、晶科能源、天合光能等;

一旦这些从东南亚进口的光伏产品,被认定使用了中国的原材料,并规避了对“来自中国的太阳能电池的反倾销和反补贴税(AV/CVD)”。

那么,制裁就将接踵而来。

根据美国商务部发布的信息,在收到相关问卷之后,美国商务部将于2022年8月30日提交初步调查结果,以及受影响产品所有进口商的初步关税税率,并在2023年1月26日前作出最终裁决。

今年的出口业绩或许影响还不大,但明年就难以预料了。

3再看供给端。

一季度光伏各环节价格整体在企稳,不过上下游差异巨大。

看下面几张图:

整体来看,上游价格在走高,下游价格在下跌。

这个价格分化走势,跟去年上半年的情况类似,也跟各细分板块的业绩分化走势是一致的。

我们看去年各细分板块的业绩增速——

从归母净利润增速看:硅料>辅料>设备>硅片>胶膜>玻璃>组件>逆变器>运营>支架>电池。

今年Q1的归母净利增速:硅料>电池>辅料>组件>硅片>逆变器>运营>设备>胶膜>玻璃>支架。

大体一致。

上游的硅料增速最快,中下游的硅片、组件和逆变器居中,周边的运营、支架等靠后。

以几大龙头企业为例子。

做硅料的通威股份:2022Q1收入同增132.49%,归母净利润同比增长513.01%,堪称惊人。

做硅片的隆基股份:2022Q1收入同增17.29%,归母净利润同比增长6.46%,明显就逊色多了。

当然,硅片龙二的中环股份2022Q1归母净利润13.11亿元,同增142.08%,要比隆基好很多。(主要原因是新产能释放,靠量的拉动)

但依然比不上硅料龙二的大全能源(2022Q1归母净利润43.12亿元,同增640.85%)。

做逆变器的阳光电源(2022Q1归母净利润4.11亿元,同增6.26%)、固德威(2022Q1归母净利润0.09亿元,同减86.54%),就更拉跨了。

这种分化差异,有多方面原因造成。

但源头归根究底,还是一季度的疫情影响,各地出现工厂停工、减产的情况,原料供应和物流受限成为主要的两大瓶颈。

由于硅料的产能供给不足,使得上游原料价格上涨,下游成本就上去了;

物流方面,运输成本上涨还是其次,更重要的是发货和到货时间延后,使得下游临时加单情况增多,进一步又推升了硅料的价格。

不过,这种局面终究会过去。

我们看过去两三年光伏产业链各环节的利润分布。

很明显,上游硅料成为了最大的赢家,2021年至今,几乎切掉了全行业一大半的利润。

但这种极致的局面很难持续。

随着下半年出口增速放缓,上游的产能释放,供给端格局会逐步扭转。

现在正是上游硅料最景气的时候,但下半年中下游的硅片、电池等环节会逐步毛利率好转。

4结论从整体来看,光伏行业在未来1-2年,还会维持一个相对较快的需求增速。

主要原因是国内的风光大基地建设会持续推进,欧洲的需求也会维持一个高增长。

但风险隐患是存在的:

一来,对印度的出口,在二季度将断崖式下跌,未来也将逐级下行;

二来,对东南亚的出口,受美国制裁影响,明年的下跌风险也是比较大。

因此,一季度的业绩超预期,应该视为反弹,而不是反转。

光伏行业最好的时光已经过去,虽然估值风险已经大幅释放,但股价的上行仍需要更多动力。

从供给端来看,今年上半年是上游硅料的业绩高峰,中下游的至暗时刻。

未来随着供给形势的扭转,上游的增速将会环比下滑,而中下游的毛利率将得到改善。

如果要选择,中下游的机会更多,尤其是技术门槛相对较高的环节,更值得重视。

建议更多关注硅片、设备、辅料等环节的龙头。

文章来源:格隆汇

风险提示:本材料由工银瑞信基金管理有限公司提供,为客户服务资料,并非基金宣传推介资料,不构成投资建议或承诺。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。投资人投资于权益类基金存在较大收益波动风险,完整业绩见产品详情页。投资人应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资。基金有风险,投资需谨慎。

$工银前沿医疗股票(F001717)$ $工银医药健康行业股票A(F006002)$ $工银科技创新6个月定开混合A(F009364)$